Der OECD-Vergleich

Damit liegt Deutschland im OECD-Vergleich im Mittelfeld. In Australien gaben Bürgerinnen und Bürger 2021 durchschnittlich etwa 23 Prozent ihres Einkommens ab, in Island 26 Prozent, in Dänemark sogar 35 Prozent. Wie kann es dann sein, dass mit Blick auf die OECD-Studie vom „Hochsteuerland Deutschland“ die Rede ist? Vermutlich liegt das an einer sprachlichen Unschärfe: Steuern werden mit Abgaben verwechselt. Denn addiert man die Sozialabgaben für Kranken-, Arbeitslosen- und Rentenkasse hinzu, dann liegt Deutschland eben auf Platz 2 im OECD-Ranking. 49,0 Prozent des Einkommens gehen dann an den Staat. Nur Belgien liegt mit 51,5 Prozent vor Deutschland.

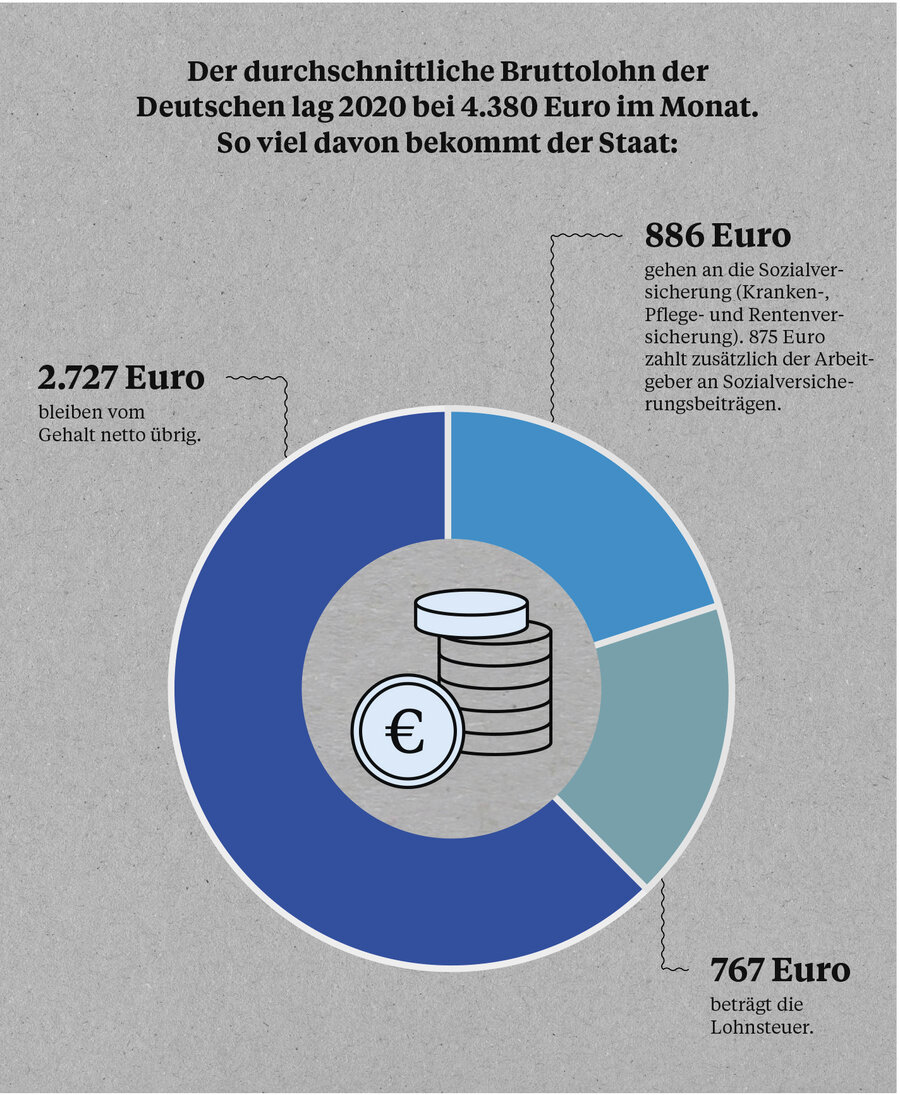

Nun ist es durchaus sinnvoll, Lohnsteuer und Sozialabgaben gemeinsam zu betrachten. Vermutlich ist es den Arbeitnehmerinnen und Arbeitnehmern egal, welcher Anteil ihres Geldes wohin fließt. Beides fehlt am Ende beim Netto. Für eine gemeinsame Betrachtung spricht auch, dass die Gesundheitssysteme durch Steuern bezuschusst werden – in manchen Ländern mehr, in manchen weniger. Das heißt: Wer in einem Land mit großer

steuerlicher Bezuschussung wohnt, der zahlt seinen Beitrag für die Gesundheit über die Steuer, in einem anderen Land eher über die Sozialbeiträge. In Dänemark ist das Gesundheitssystem sogar vollständig steuerfinanziert, Sozialbeiträge entfallen komplett.

Jedoch relativiert sich die hohe Abgabelast in Deutschland durch die Tatsache, dass der Arbeitgeber die Hälfte der Sozialbeiträge übernimmt – mehr als in vielen anderen Ländern. Nach Abzug des Arbeitgeberanteils geben Arbeitnehmerinnen und Arbeitnehmer im Durchschnitt 32,5 Prozent ihres Einkommens ab. Damit reiht sich Deutschland in diesem Ranking nun hinter Litauen und Dänemark ein, liegt aber immer noch auf Platz drei. Es stellt sich jedoch die Frage, ob die einfache Betrachtung von Lohnsteuer und Sozialbeiträgen für ein wirklich vollständiges Bild überhaupt ausreicht. Eine weitverbreitete Kritik am OECD-Vergleich lautet, dass er indirekte Steuern auf Ausgaben – von Wohneigentum bis zu Lebensmitteln – vollständig ignoriert. Diese machen jedoch den größten Teil der Einnahmen des Bundes aus. Beispiel Mehrwertsteuer: In Deutschland zahlen Bürgerinnen und Bürger an der Kasse sieben bis 19 Prozent Aufschlag auf die erworbene Ware. Das ist ein verhältnismäßig niedriger Wert, was Geringverdienende eher entlastet, weil lebensnotwendige Güter durch die Umsatzsteuer teurer werden. In Ungarn liegt die Mehrwertsteuer bei bis zu 27 Prozent, in Schweden und Dänemark bei bis zu 25 Prozent.

Einen weiteren Kritikpunkt an den OECD-Zahlen führt Dr. Stefan Bach auf, Steuerexperte vom Deutschen Institut für Wirtschaftsforschung. Demnach werden die Möglichkeiten in Deutschland, Kosten von der Steuer abzuziehen, in der Studie der OECD nicht berücksichtigt. Diese Abzugsmöglichkeiten sind hierzulande besonders vielfältig: Pendlerpauschale, Reisekosten und Spesen, Büromaterialien, Versicherungsbeiträge, Handwerkerleistungen und, und, und.

Der EU-Vergleich

Berücksichtigt man all diese Kritikpunkte, ergibt sich ein anderer Eindruck. Die Europäische Union hat die Gesamteinnahmen aus allen Steuern und Sozialabgaben für die 27 Mitgliedsstaaten plus der Schweiz berechnet. Ergebnis: 41,5 Prozent des Bruttoinlandprodukts in Deutschland gingen 2020 an den Staat. Damit werden deutsche Steuerzahler im EU-Vergleich am achtstärksten belastet – was etwa dem Durchschnittswert entspricht. Spitzenreiter ist hier Dänemark mit 48,0 Prozent vor Frankreich (47,5 Prozent) und Belgien (46,2 Prozent).

Hochsteuerland Deutschland?

Die Frage, ob Deutschland ein Hochsteuerland ist, ist nicht leicht zu beantworten. Es kommt darauf an, welche Zahlen man vergleicht. Addiert man Sozialbeiträge und Lohnsteuer, geben deutsche Arbeitnehmerinnen und Arbeitnehmer vergleichsweise viel von ihrem Einkommen ab. Betrachtet man dagegen alle Abgaben, liegt Deutschland im europäischen Mittelfeld. Doch damit sind noch nicht alle Probleme gelöst. Professor Berthold Wigger, Ökonom am Karlsruher Institut für Technologie, kritisiert, dass in Deutschland niedrige und mittlere Einkommen verhältnismäßig stärker belastet werden als hohe. Der Grund sind die Sozialabgaben. Im Gegensatz zur Steuer wachsen Krankenund Pflegeversicherungsbeiträge ab 4.837 Euro Bruttomonatslohn in Deutschland nicht mehr weiter an. Das heißt: Ob eine Arbeitnehmerin oder ein Arbeitnehmer 5.000 Euro oder 20.000 Euro verdient, ist egal – der Beitrag bleibt derselbe. Und auch Unternehmen tragen eine relativ hohe Steuerlast. 2019 lagen deren Steuerabgaben im Schnitt bei 30 Prozent, im EU-Vergleich ist das der zweite Platz hinter Frankreich. Das belastet vor allem Handwerksbetriebe und kleinere Firmen im internationalen Wettbewerb.